指望美联储降息?等着美国的“新常态”吧,再也没人买低息国债了,4.5%都算低的了

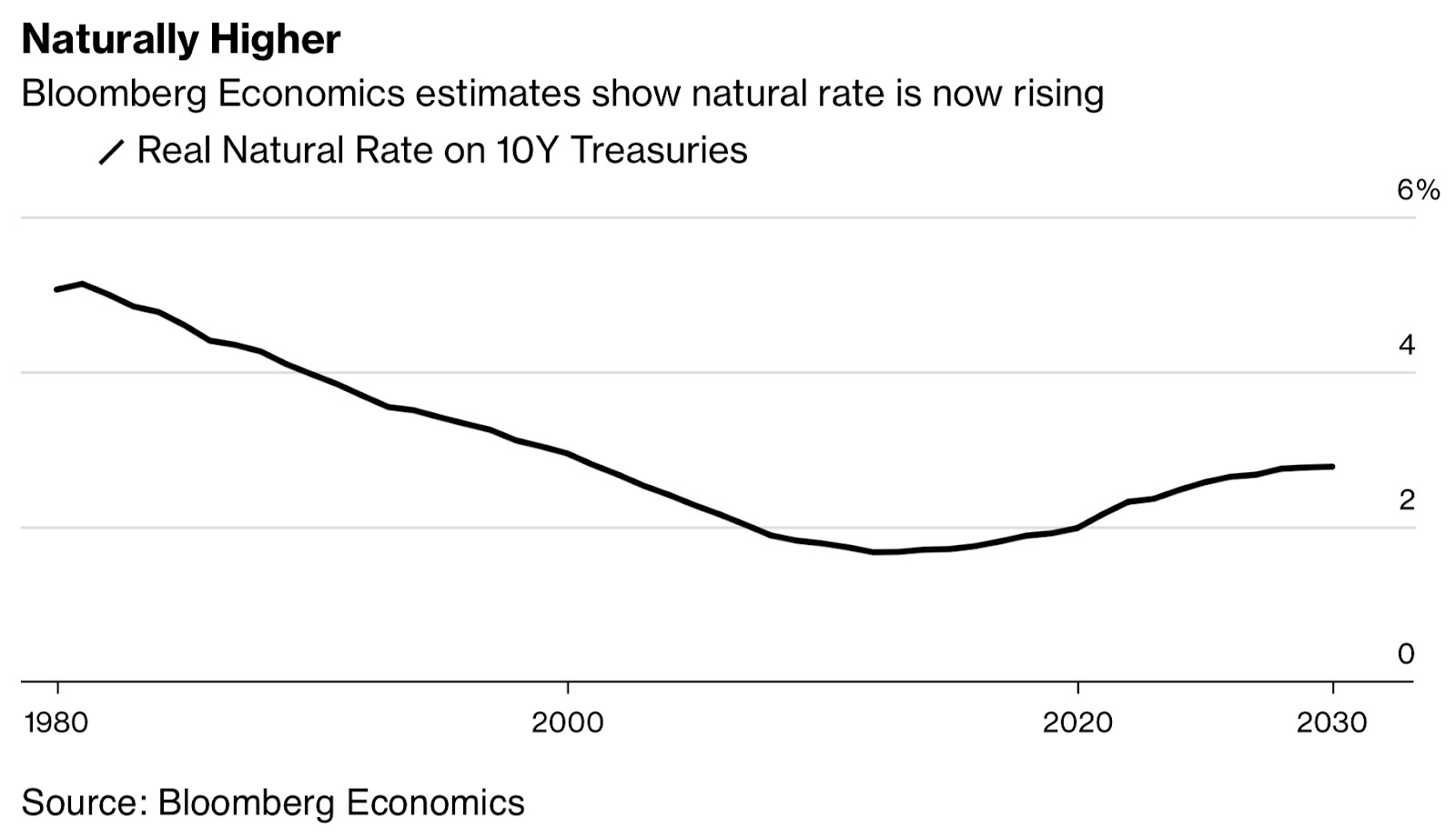

指望美联储降息?等着美国的“新常态”吧,再也没人买低息国债了,4.5%都算低的了1.人们对于美国减息有一种误解,尤其是特朗普,似乎只是鲍威尔在顶着不降息。只要换一位美联储主席,或者数据证据够了,就降息了,甚至直接降两格。而降息之后,美债的利息压力就能大幅缓解。2.在最好的时候,美联储甚至搞了相当长时间的“零利率”。那时美国10年、20年、30年期国债以低得不可思议的1.3%利息销售出去,市场资金积极购买。如果特朗普能回到这么好的时光,那问题就简单了。37万亿美元国债中,4%-5%利率高息的是最近三年发的,用1%的低息国债去置换,再多美债都不是问题。3.这些好事,对应了国债利率不断下降的时期,也是美国财政舒服的好日子。有赤字,但按现在的标准不值一提,随便发点低息国债就不成问题了,市场抢着要。甚至出了极大的经济停摆的危机,也可以一次性发债筹集好几万亿美元救急,而市场仍然是抢着要,美债利率不断走低。4.那时能有好事,是因为图一的“自然利率”确实在走低,彭博社计算的,多种因素决定的。如婴儿潮时期的员工数量、退休数量,通胀率,中国与海湾国家的美债购买意愿,经济增长与债务增长。在这些神奇的因素作用下,市场真的相信了低息美债,1.3%就买。然后通胀来了,购买者亏掉了一半。现在自然利率已经拐头向上了,而实际利率会比它更高。5.如果美联储降息,降到零,会面对很大的麻烦。发展中国家因为通胀,都有不低的利率,不然市场会乱套,人们不敢存钱了,会各种渠道换外汇。以前通胀不高的关键是,并非一年通胀不高,而是“长期通胀预期”都不高。现在,预期已经崩坏了,即使暂时压低通胀率,远期通胀预期都很高。长期国债买家已经觉得风险高到不可接受了,一旦通胀来了,买低息国债就会大赔。还有全球去美元化、再次经济危机QE再来的预期,这都在自然利率之外,大幅提升了市场利率。6.结果是,不管美联储如何忽悠降息,长期美债利息都至少会在4.5%以上。在不太好的情况下,考虑到美国要花钱办一堆大事,自然利率会升到4%以上,而长期美债利率会升到6%。7.这就是美国的“新常态”:再也没人买低息国债了。时间一长,这就是发展中国家样的债务结构了,而结果会是美元价值的崩溃。当美债总额迅速增长到50万亿、60万亿美元,外界对于美元的信心会彻底崩溃。而这就是目前已经发作的美国最深层经济问题,美国财经数据的长期预期不好了,很多假设都崩溃了。许多大师都发出了警告,变局会是前所未有的,会比2008年更大,那时还可以印刷几万亿美元来救,再出事就没救了。